9月23日消息,腾讯新闻《一线》报道,总部位于捷克的消费企业捷克信贷企业Home Credit(简称 )已于上周决定延迟在港IPO时间表,原计划于本月最后一周挂牌上市。

据《》了解,本月初,便有消息称,捷信已通过港交所聆讯,按照外媒披露的信息显示,捷信此次上市计划募资金额或高达15亿美元,这有望成为港交所年内数额最大的一笔IPO。

对于捷信推迟在港上市的举动,有机构投资者分析称,像该公司这种募资额超过10亿美金的公司,在市场状况并不乐观的状况下,选择往后推迟IPO也并不意外。与此同时,捷信所在的板块向来不是港股市场的热门板块,投资者相对还是比较谨慎。

公开资料显示,捷信于1997年成立于捷克,主要在包括中国、东南亚以及中东欧等9个国家提供销售点贷款、现金贷以及循环贷款等产品,其客户主要为蓝领以及初级白领等人。2004年,捷信正式进入中国,2010年,成为首批获得中国消费金融牌照的外资公司。

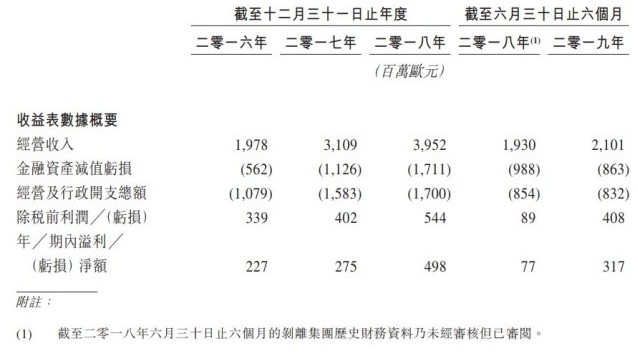

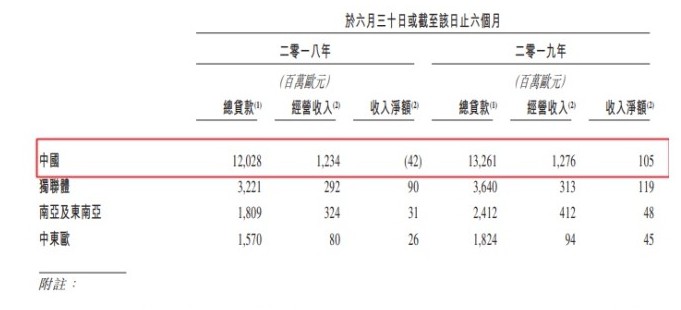

据披露的上市招股书显示,今年上半年,捷信实现营收21亿欧元,上年同期为19.3亿欧元;盈利为3.17亿欧元,上年同期为7700万欧元。其中,捷信在中国的子公司捷信消费金融贡献了12.76亿欧元(约人民币100.3亿元)的营收,1.05亿欧元(约人民币8.3亿元)的净利润,占比分别为60.8%和33.1%。

不过,《报》注意到,捷信在中国赚得盆满钵满的同时,亦受到 高利贷 、 暴力催收 等质疑,相关投诉也是居高不下。据21CN聚投诉平台显示,目前有关捷信消费金融的投诉帖已多达12197条,解决率为60.08%。