一方面是央行把同业存单纳入MPA,另一方面是余额宝调降个人额度至10万,两个看似无关的公告之间有什么联系?难道仅仅是时间的巧合?这对我们有什么影响?

一、央行和MPA

MPA即宏观审慎评估体系,是央行2016年开始推行的防范系统性风险的重要工具。简单说,MPA是央行考核金融机构的“成绩单”。

央行通过不断完善的全面考核指标,每季度对金融机构打分。根据打分结果把金融机构分为“优秀、正常和不达标”三档。央行以此为标准区别对待:对优秀的金融机构执行最优档的激励,给予比较优惠的准备金利率;对不达标的给予适当的约束甚至惩罚,比如限制其金融市场准入等。因此MPA成为拴在金融机构身上的“缰绳”,确保其无法演变成引发系统风险的脱缰的“野马”。

由于MPA的重要性,央行对MPA考核指标的任何调整,都能体现出央行的监管重点和方向。最近一次重要调整,是在2017年一季度MPA考核中,央行首次把表外理财纳入MPA,体现出央行抑制理财规模过快增长,防范“影子银行”风险的决心。

而如今,央行准备把同业存单纳入MPA,这意味着什么?

二、同业存单和余额宝

所谓同业存单,是由存款类金融机构(主要是银行,还有一些农村合作社等)在全国银行间市场上发行的定期存款凭证,是一种货币市场工具。其实就是银行和银行之间短期借钱的一种凭证。居民在银行存定期存款,相当于银行跟居民借钱,发给居民一张存折作为凭证。而银行跟银行短期借钱,发的就是同业存单。

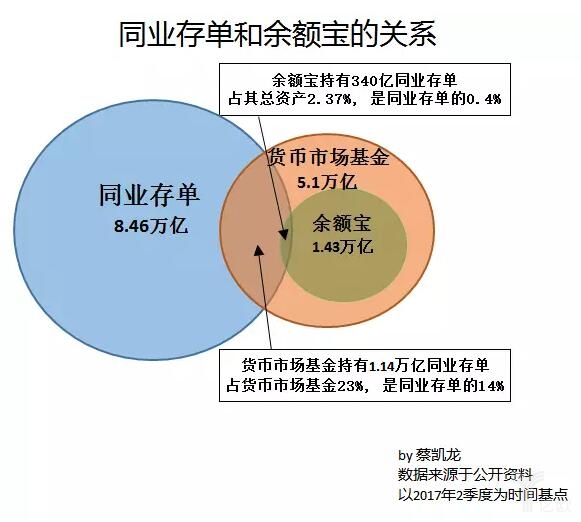

同业存单发展迅猛。随着利率市场化的推进,同业存单产品在2013年问世,在短短4年内,同业存单的余额已经突破了8.46万亿。相比之下,投资人熟悉的货币市场基金,首次出现于2003年,至今发展14年,规模为5.1万亿,其中单余额宝的贡献三分之一,达1.43万亿。

央行关注的不仅仅是同业存单过快增长的规模,更重要的是其用途。央行推出同业存单的本意在于帮助存款机构补充其流动性,但很多银行却用它来对接一些金融理财产品,主动加大了杠杆和风险,甚至利用央行给予同业存单的特殊优惠进行套利。央行此次把同业存单纳入MPA考核,为的是更全面地反映金融机构对同业融资的依赖程度,遏制滥用同业存单所积累的风险,引导金融机构做好流动性管理。

三、同业存单跟余额宝什么关系?

因为同业存单的期限短,流动性好,风险低等特点,符合货币市场基金的投资要求,因此包括余额宝在内的250家货币市场基金都会持有相当一部分同业存单。根据中金公司研究报告显示,2016年,货币市场基金里持有资产中有22%是同业存单。

四、巧合引发猜想

央行剑指同业存单,而余额宝同时公告,不免让人猜想,两者的因果关系:可能受到同业存单监管加强的影响,余额宝因此调降额度。

然而,真实数据一举推翻了我们的猜想。

余额宝2017年2季度报告显示,在6月30日,余额宝只有2.37%资产持有同业存单340亿元,只占整个同业存单市场0.4%的微小体量。央行加强对同业存单的监管,对余额宝本身影响微乎其微。

而且,作为拥有3亿用户的余额宝,任何调整都要经过系统反复全面测试,因此不可能因为央行公告而随即调整额度。余额宝在5月份已经调降过一次:从100万降为25万。有理由推测此次余额宝的调降是几个月前就规划好的,是有计划有步骤的推进。

五、变谦卑的巨无霸

单单从同业存单影响余额宝的角度,我们不得不相信周末的两个公告只是个时间的巧合。然而,如果我们放在大背景下研究,央行扩大MPA和余额宝主动降低额度,其中有着千丝万缕的联系。

就在一周前,也是在8月4日周五晚上,央行发布的《中国区域金融运行报告(2017)》,首次提出正在探索将规模较大、具有系统重要性特征的互联网金融业务纳入宏观审慎评估的可行性。

7月,全国金融工作会议上提到:“加强互联金融监管,强化金融机构防范风险主体责任”。

3月,政府工作报告提出“互联网金融等累积风险要高度警惕”。

从金融大环境上看,金融监管进一步趋严,把互联网金融逐步融入金融监管体系是必然趋势。

而余额宝拥有3亿用户,管理的资产相比2016年年末快速增长了80%达到1.41万亿,超过招商银行所有个人储蓄用户余额。这样一个庞然大物,必然是央行未来扩大MPA考核的重点对象。

未雨绸缪,余额宝最近动作频繁。

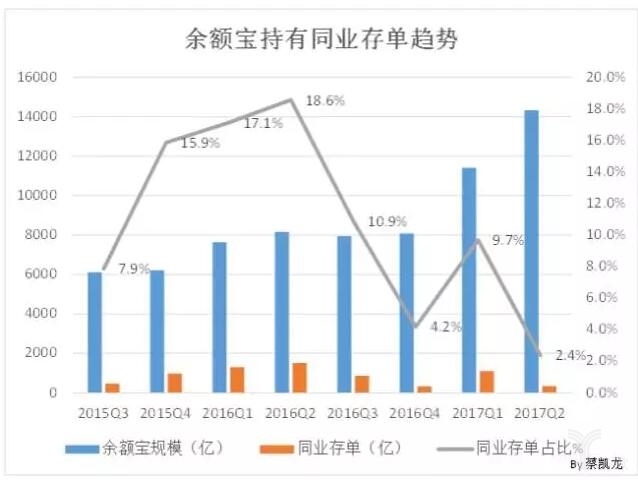

从公开数据来看,余额宝从2016年第2季度开始大幅减少持有同业存单,即使总资产额大幅增加,同业存单占比反而从高峰的18.6%降低到目前2.4%。

与此同时,余额宝在三个月间,连续两次主动调降最高限额至10万,符合余额宝作为“个人小额现金管理工具”这一定位,避免部分用户把余额宝当成主要投资工具,进一步分散了持有人的资金集中度。

余额宝通过开放货币基金代销渠道,将博时合惠等同类货币基金产品纳入余额宝代销通道,意在打造多个“类余额宝”产品,避免把鸡蛋放在一个篮子里。

这些都是为了控制余额宝过快的增长速度,降低基金管理压力,减少行业过于集中带来的风险。

从这些举措看出,余额宝也意识到作为领头羊所带来的责任,积极配合监管,主动加强风控和合规性,为未来纳入央行MPA体系做好准备。

六、投资人如何应对?

目前央行精心呵护货币市场,人民币重新回到上升通道,流动性继续改善,货币市场基金的回报率整体持续走低。

而央行计划把同业存单纳入考核,必将大幅抑制同业存单的供给,造成价格上升,利率下降。同业存单最大的持有者货币市场基金,因此同业存单的利率下降自然会传导到货币市场基金市场,导致其回报率也相应降低。

用户买货币市场基金,除了关注回报,也看中其方便性。但是余额宝这次调降额度,将会对闲置资金较多的用户产生较大的影响。

以前可以通过余额宝管理大量闲置资金,做到投资和消费两不误,现在处置10万以上的闲置资金就得斟酌利弊。如果大额资金早就已经在余额宝,就要考虑8月14日新规后只能移出没法移入的问题,比然使投资者增加持有时间,减少把投资转换成消费的次数。如果还没有买入余额宝,就要考虑是否选择其他同类货币市场基金。

在目前利率下行的环境中,建议有大量闲置资金的用户,将随时要用的资金分散在包括余额宝在内的多个货币市场基金,剩下的转而投向银行固定收益的短期理财产品,这样可以达到回报最大化。

七、回归本源

金融“回归本源”是全国金融工作会议提出的四大重要原则之首。

在这个原则指导下:央行把同业存单纳入MPA,使其回归流动性管理的功能,防止其成为加杠杆和套利工具;余额宝进一步调降额度,让余额宝真正成为“余额”的管理工具而不是大额投资渠道。

央行“咄咄逼人”,余额宝“谨小慎微”,为的都是让金融产品回归其本质。