据彭博社23日报道,中国或将主导消费支付的未来设计。与西方的传统支付方式相比,中国的移动支付便宜且便捷。

报道称,在中国,资金主要在两大 数字生态系统 (微信和支付宝)中流动,这些 生态系统 融合了社交媒体、商业系统和银行。

这与美国形成了鲜明的对比,美国的许多公司都在 享受 着用户的支付费用。

所以,去过中国的美国银行家和信用公司的高官都会带回焦虑:如果没有这些收取支付费用的公司,支付会变得更加便宜,也更加容易。

在用app进行付款时,美国的支付更加典型的与银行和信用卡挂钩。

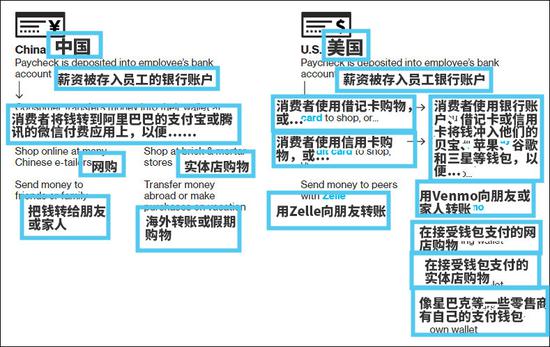

报道中提供了中国和美国的支付系统对比图:

报道提到,支付宝和微信的用户活跃度非常高,分别拥有5.2亿和10亿月度活跃用户。

根据支付咨询公司Aite Group的数据,消费者2016年在这两大系统中发送了超过2.9万亿美元,相当于在中国销售的所有消费品的一半。

相比之下,美国消费者仍然依赖银行支付大部分非现金支付 无论是通过支票、借记、信贷还是与银行账户绑定的其他支付系统。

与此相关的是一个由PayPal、苹果谷歌等运营的钱包和支付系统。从商人的角度来看,太多的美国系统会浪费大量的金钱。

报道以100美元为例,给出了在美国通过信用卡支付的支付费用和具体流程。

彭博社报道截图

由此可以看出,100美元中的97.25美元将会给到商家,开证银行收取2.2美元,刷卡服务提供商收取23美分,收单银行收取19美分,银行卡网络服务收取13美分。

在美国,没有一家公司能像支付宝或微信一样在国内发挥这么大的影响力,但是每家公司都想 复制 他们的成功。

摩根大通首席执行官杰米 戴蒙(Jamie Dimon)今年2月对他的公司投资者表示: 这将是一场所有时间的较量,谁会主宰所有这些服务,仍不为人所知。

不管是哪家科技公司将支付宝或者微信的成功 复制 到美国,对美国金融业来说都会是噩耗,因为这可能每年会从各大银行和公司夺走数十亿美元的收入。

如果把中国的应用程序作为指南,在美国出现 支付宝 或 微信 之后将会是怎样呢?

或许,最明显的就是,科技公司将从美国商人支付给接受信用卡和移动支付服务的费用中抽取部分。《尼尔森报告》称,每年大约有900亿美元。

分析人士预计,中国到2020年,第三方支付提供商将获得约40%的此类费用。如果应用程序开始在美国抢占市场份额,与中国的市场份额大致相同的话,那么从一家商业银行获得的收入高达430亿美元,这将是它们最赚钱的业务之一。

如果美国像中国那样接受第三方应用,金融公司将损失数十亿美元。

但这只是美国银行收取费用的一种方式,他们还通过发放货币来产生收入。如果支付应用程序像中国一样在美国取代纸币,另一种形式的收入可能会受到很大影响。

同时,支票账户产生了约30亿美元的银行手续费,如果消费者接受应用程序,这些费用将会减少。

很快,美国银行高管就不必长途跋涉去看中国的系统了。支付宝在过去一年的时间里都在努力与美国支付处理器系统达成交易,这将使支付宝能够将其技术带到美国。

许多纽约出租车公司已经把它作为顾客的支付选择。

到目前为止,支付宝已经表示,这一扩张计划是为了帮助中国游客,并将重点放在他们常去的城市。但在支付行业,很少有人相信它会就此止步。