8月25日消息,《》获悉,据港交所文件显示,正式向港交所递交上市申请,最快将于9月通过聆讯。与此同时,蚂蚁集团在昨日已经提交A股上市申请,在科创板上市申请获上交所受理。

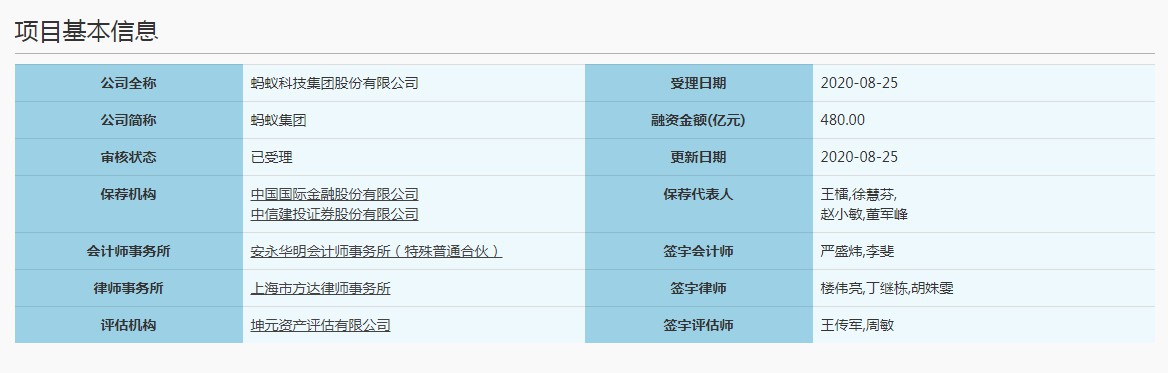

根据招股文件,蚂蚁集团拟在A+H发行的新股数量合计不低于发行后总股本的10%,发行后总股本不低于300.3897亿股(绿鞋前)。本次A股发行可引入绿鞋机制,超额配售权最高不超过15%。

腾讯新闻《一线》报道,有接近蚂蚁金服上市团队的知情人士称,此次计划在港融资100亿美元。但是,其具体的融资规模将在上市路演后确定。

另外不久之前的彭博社消息则称,蚂蚁集团计划在上海、香港IPO中筹资300亿美元,成为全球迄今为止规模最大的IPO,其在两地上市计划中目标估值为2250亿美元。

截至目前,关于蚂蚁集团上市的总融资规模众说纷纭,并没有确定的数字。

自蚂蚁集团宣布将在A股、港股市场同步进行上市之后,关于蚂蚁集团上市的消息就成为了行业的关注焦点。此次两地上市申请的提出,意味着蚂蚁金服A+H两地上市之路正式启动。

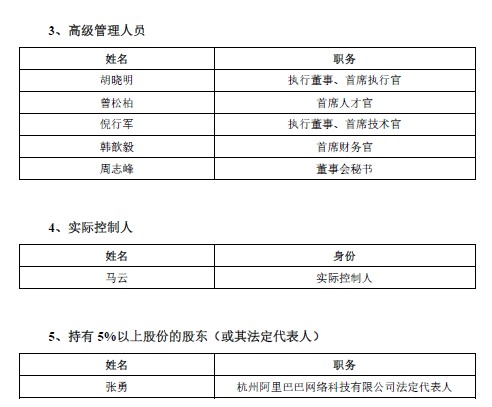

根据蚂蚁集团在上交所及港交所同步递交的A+H招股文件。君瀚、君澳作为蚂蚁的员工持股平台,分别持有蚂蚁29.8%和20.6%的股份,为控股股东。发行完成后,君瀚、君澳合计持股将不低于40%。

招股文件同时显示,马云个人持有26.77亿股蚂蚁股份,其个人持股比例不超过8.8%。马云还宣布捐出6.1亿股蚂蚁股份做公益,相当于蚂蚁发行后总股本的2%。

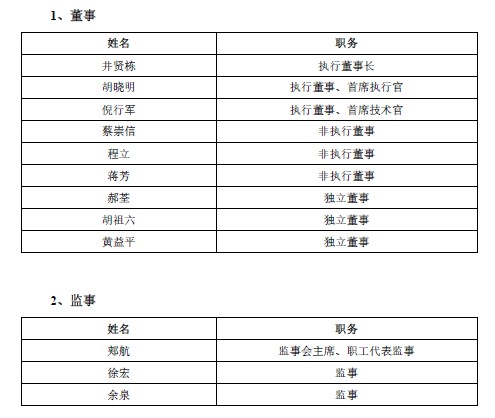

而根据证监会浙江监管局网站公示的蚂蚁集团辅导验收申请材料,井贤栋为蚂蚁集团董事长,CEO胡晓明及CTO倪行军为执行董事,蔡崇信、程立、蒋芳为蚂蚁集团非执行董事,郝荃、胡祖六、黄益平为独立董事。马云为实际控制人,张勇为持股超过5%的股东。

此外,招股说明书显示,蚂蚁集团宝的月度活跃用户由2017年12月的4.99亿名增加至2020年6月的7.11亿名,年度活跃10亿+,月度活跃商家8000万,截至2020年6月30日止年12个月,支付宝数字支付交易规模高达118万亿。其中蚂蚁数金科技平台的用户为7.29亿。理财平台促成的资产管理规模高达4.1万亿,保险平台促成的年度保费则为518亿,花呗借呗服务用户约5亿。

2017年度、2018年度、2019年度和2020年1-6月,蚂蚁集团分别实现营业收入653.96亿元、857.22亿元、1206.18亿元和725.28亿元。2017年度至2019年度年均复合增长率为35.81%;分别实现净利润82.05亿元、21.56亿元、180.72亿元和219.23亿元。

而根据集团近期发布的2021财年第一季度业绩,以及阿里对蚂蚁集团33%的持股占比来计算利润分成,那么蚂蚁集团截至6月30日的三个月来自蚂蚁金服的投资收益为30.34亿元。也就是说,蚂蚁金服第二季度的盈利约为91.94亿元。