在爱分析举办的2018 中国科技高峰论坛上,品钛创始人魏伟、拍拍信CEO陈平平、天创信用CEO李文贤、小花钱包副总裁林诗意、新颜征信COO赵杨等10多位领军,就行业未来发展趋势分享了深度观察。

同时,爱分析在会上还发布了《》(以下简称报告),详细对比了中美两地市场异同点。《报告》称,中国金融科技市场规模300亿元,只有美国13%。个人征信在中美两地都是最大的赛道,不过企业征信、财富科技、保险科技等在美国占据半壁江山,在中国尚处于萌芽阶段。

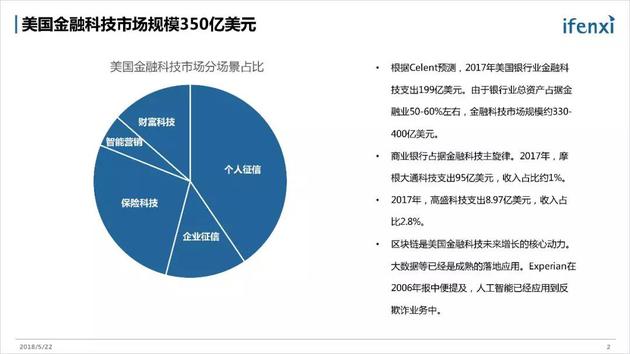

美国金融科技市场规模350亿美元

根据Celent预测,2017年美国为675亿美元。相比之下,金融科技支出占比30%,规模达199亿美元,年增速约8%。美国银行业、保险业、证券业三者资产规模比例约为55:30:15。按此比例估算,美国整体金融科技支出约350亿美元。

举例来说,摩根大通是IT投入力度最大的银行,规模在百亿美元级别。2018年,摩根大通科技支出预算108亿美元,收入占比约1%,其中50亿美元投向金融科技。摩根大通金融科技/IT支出的比例为46%,比银行业平均30%的水平高出不少。

与资产规模庞大的商业银行相比,投资银行的科技支出相形见绌。高盛作为典型代表,2017年科技支出只有9亿美元,收入占比3%。因此,商业银行始终是金融科技公司的首选客户群体。

分场景来看,个人征信及企业征信占比过半,是最大的赛道。保险科技紧随其后,是第二大赛道,并且培育了第二大金融科技公司Verisk,市值170亿美元。在美国,保险业发达,资产规模8万亿美元,约为银行业一半。而且美国保险业IT基础设施完善,每年IT支出也在600-700亿美元级别,不输银行业。

从技术角度看,大在美国金融业应用日臻成熟,区块链是未来增长动力。人工智能在美国金融科技领域应用很早,Experian早在2006年就在反欺诈过程中使用了AI技术。区块链是硅谷新重心,孕育着下一代金融科技公司。

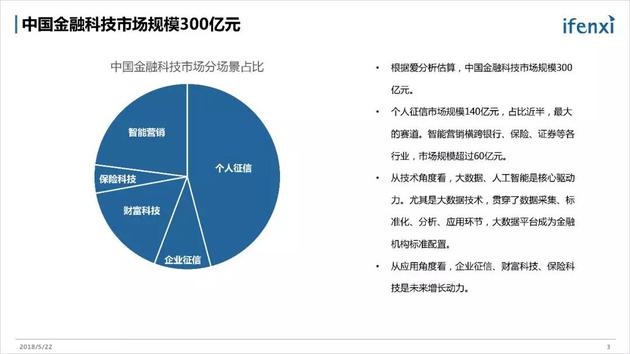

中国金融科技市场规模300亿元

根据爱分析估算,中国金融科技市场规模约300亿元,只有美国13%。但从增速角度看,金融科技头部公司今年大多预期翻倍增长,远远超过美国。

分场景看,个人征信一枝独秀,智能营销也大多以信贷领域应用为主,两者市场占比2/3。信贷场景依然是中国金融科技的核心。

国内智能营销尚处于流量获客的初级阶段,转化率还有大幅提升空间。例如,LendingTree是美国版的简普科技。LendingTree贷款申请匹配成功率是60%,并计划提升至70%。

国内大部分贷款超市都提供推荐开卡服务,开卡成功率只有10%。这其中的差距,未来将由更加精准的智能营销弥补。通过人工智能、大数据等技术,简普科技已经将信用卡开卡成功率提升至25%左右。

对比美国市场,保险科技的市场占比未来提升空间最大。国内保险行业IT基础设施较银行业落后5年,因此保险科技爆发时间点也将落后信贷场景5年左右。

根据爱分析调研,平安车险、中国人寿都已经向保险科技公司开放了理赔数据,不断完善核赔反欺诈引擎。这些都是保险科技即将崛起的信号。

演讲实录

张扬:感谢大家今天参与爱分析的中国金融科技论坛,上次大数据论坛我们分享了金融大数据的行业情况,今天会分享更宏观的金融科技市场。

这次报告深度对比了中美两地金融科技市场,因为美国金融科技发展时间长,最早的征信局可以追溯到19世纪。因此,美国金融科技市场发展的路径、市场规模都对中国有参考借鉴意义。此外,爱分析也把美国Top10的金融科技公司系统分析了一遍,今天给大家分享一下成果。

首先是整个美国金融科技市场规模。这个市场规模是按金融机构支出法计算的,2017年市场规模350亿美元左右,增速8%。美国金融科技市场已经比较稳定,最大的客群是在银行业。

美国银行业IT支出将近700亿美元,其中金融科技支出差不多在30%左右,所以整个银行业的金融科技支出199亿美元。

摩根大通是美国最大的商业银行,资产规模2万亿美元,占银行业总资产规模10%出头。摩根大通2017 IT支出95亿美金,占收入的1%。这个比例跟国内商业银行差不多。2018年,摩根大通已经把IT预算提升到108亿美元,这里面将近50%,也就是超过50亿美元会投向金融科技。

摩根大通IT支出占全银行业IT支出10-15%之间,和资产规模占比类似。因此,我们通过美国银行业资产规模占整个金融业比例,推算了美国金融科技市场规模。美国银行业资产规模占整个金融业50%-60%,比国内低很多,按资产规模比例去推算的话,整个金融科技市场规模在330-400亿美元之间。

刚才讲过摩根大通商业银行的案例,另外一个投资银行案例就是高盛。高盛2017年科技支出约9亿美元,和摩根大通差距很大。商业银行持续会是金融科技主旋律。

但是证券业科技支出占收入比例会比较高,高盛的话差不多3%,这个比例基本上跟国内券商类似。

除了按银行、保险、证券主体分析,我们也按具体场景应用分析了美国金融科技市场。按场景划分的话,征信占比超过一半,尤其是个人征信占据了大量市场份额,这个其实跟中国是类似的。

跟中国差距比较大的场景应用是保险科技。长期来看,保险科技是一个比较大的市场,核心的原因在于保险在美国资产规模接近银行一半,也是很大的体量。其次,美国保险业IT基础设施成熟,市场上有埃森哲等一批保险IT服务商。中国保险业IT服务商其实只有中科软和易保。

在美国,保险科技很重要的一点是在理赔。保险行业跟信贷行业差距特别大的一个点,其实是在于保险行业本身是保障型,大部分成本最终是赔付成本。因此,保险机构很重要的竞争壁垒树立在赔付能力上。

除了保险科技以外,美国财富科技同样很发达,是第三大应用场景。财富科技在国内相对来说还处于早期,尤其层面还不明朗。比如, P2P备案今年是否能够成行尚不可知。从这个角度讲,财富科技需要比较长的合规路程之后,才会有丰富的财富科技公司冒出来。

除了从场景分析,还有一个分析维度是技术。美国金融科技最重要的驱动力是区块链,大数据、人工智能等技术接受度已经很高。举个例子的话,2006年,Experian就在反欺诈中应用了人工智能技术。

讲完美国,我们可以一个一个映射去讲中国市场。根据爱分析估算,中国金融科技市场规模在300亿元。

分场景来看,个人征信是最大的一块,与美国相同。个人征信,无论是现在还是未来,都将是金融科技的核心。我们看到,现在大部分金融科技公司也是聚焦于个人征信业务。

企业征信,最大的应用并不是银行信贷领域,而是资信评级。比如,企业征信龙头邓白氏,市值只有40多亿美元。但是,从邓白氏拆出来的评级穆迪市值在300多亿美元。

单纯的企业征信是一个比较浅的业务,不像个人征信可以渗透到整个信贷场景,企业征信很难特别深的渗透到银行信贷里面。如果做比较大的企业授信,银行线下DD团队对于整个数据的把握,对于公司的把握,会比征信公司强很多。对于小微企业授信来讲,企业征信公司收集的经营数据很难真的跟银行授信环节匹配起来,长期来看,企业征信不会是像个人征信那么大的市场。

另外一块智能营销,国内和国外差距特别大。LendingTree是美国的智能营销公司,核心竞争力都建立在转化率的提升上。但是国内大部分的智能营销,依然是粗狂的流量模式,对流量转化率要求没有那么高。

我们看,2017年中国信用卡开卡做的很好,新发行1亿张以上,特别是在线开卡增量很大。 去年,信用卡开卡成功率10%,也就是说10次开卡申请成功一次。行业领先的简普科技,通过精准营销引擎,可以做到25%成功率。

LendingTree做贷款匹配,每个贷款申请最终能匹配成功概率是60%,远远大于国内开卡10%的成功率。中间的差距就是精准营销算法所导致的。所以,国内智能营销现阶段市场规模比较大,主要因为大部分都是流量导入,长期来看会更多做精准营销,真的能体现出来智能这两个字。

国内的智能营销现在单价低,开一张信用卡不到100元,一个贷款销售线索只有10几块钱。LendingTree每个贷款匹配成功收取20美元,未来计划提升到30美元。这中间的差距都是由智能营销算法导致的。

保险科技在国内现在发展比较早期。保险业IT基础设施每年市场规模不过70亿元,和银行业的300亿差距很大。行业里面一直在讲,保险业的基础设施和银行业差了五年,那么,保险科技的爆发时间基本上也会晚于个人征信5年时间。

以上是从具体的场景来看。从技术角度来看的话,核心驱动金融机构接受的技术基本上是大数据为主,有一部分人工智能。大部分金融机构的大数据平台还处于搭建过程中,并不完善。

国有五大行、股份制银行,大数据平台基础完备,可以在上层持续扩展应用。稍微下沉一下,不管保险公司也好,还是券商也好,都处于最早的大数据平台搭建阶段。因此,人工智能、区块链的真正大规模落地还有待时日。

我们测算了一下中国金融科技潜在市场规模,1100亿元。这个是沿用美国市场研究方法,从整个金融业支出角度去看的。

国内金融科技支出举几个例子。第一个是招行。2017年,招行还是按税前利润1%去投金融科技。2018年,招行已经按营业收入1%对于金融科技进行投入,整个盘子超过20亿元。招行研发支出其实是40多个亿,整个金融科技支出是20多亿,相当于招行有1/3研发支出放在了金融科技上,跟美国商业银行平均水平差不多。

证券领域,国内金融科技投入占收入比例在2%左右,但是因为收入基数小,和商业银行差距很大。

这个是我们罗列的金融科技行业图谱,包括全球、特别是美国的对标公司。我们可以看到,征信肯定还是最大的赛道,除了三大征信局,还有FICO、SAS等专注于数据分析的公司。第二多的领域是保险,Verisk是金融科技行业里面市值排名第二的公司,在170亿美元。财富科技也拥有SEI这种百亿美元的上市公司。

这个是爱分析研究过的美国Top级别的金融科技公司。通过研究,我们可以看到以下几点。

第一,美国金融科技市场规模相对平稳,头部公司普遍收入增速不到10%。因此,350亿美元在美国金融科技领域是相对稳定的市场规模,相比之下,中国金融科技市场头部公司今年还有翻倍增长的机会,市场也有4倍成长空间。

第二,我们统计了Top金融科技公司2017财年在美国地区的收入之和,约130亿美元。比如,Experian有一半收入来自全球化,FICO也有40%左右来自全球化。由于美国总体市场规模350亿美元,Top10公司的市占率至少在1/3,说明金融科技是市场集中度很高的领域。未来,中国金融科技行业大概率也是这种集中度,而且由于央行、百行两大征信中心的存在,市场集中度会更高。未来整个市场的兼并收购机会很多。

第三,我们可以看到,前四名都是从数据源跑出来的金融科技公司。Experian、Verisk、Equifax、TransUnion都是如此。拥有独特数据壁垒的公司,将是未来领先金融科技公司的有力争夺者。

第四,从数据源跑出的公司,建模能力也不弱。国内做征信的公司都喜欢对标FICO,FICO在美国本土建模相关收入超过6亿美元。Experian和FICO同样的业务是决策分析业务,2017财年收入超过5亿美元,和FICO差距并不大。因此,在建模能力上,Experian和FICO并没有绝对差异。

通过梳理美国金融科技发展历程,我们也做了中国金融科技未来发展趋势的预测。

第一是个人征信领域。个人征信最先成熟的,而且是最大的赛道,所以现在做个人征信排名靠前的公司,长期都会是金融科技行业里面的头部公司。百行征信还有五年时间会走上正轨,一旦百行征信在数据源领域地位确认之后,个人征信市场规模、市场格局将趋向于稳定。

第二是企业征信,企业征信市场规模肯定比个人征信小很多,因为企业征信提供的数据也好、模型也好,离银行需求差距比较大。这个过程当中,企业征信的客户逐步在向产业链核心企业、以及政府客户转变。

核心企业拥有风险控制能力。这种控制能力并不是因为数据强,而是核心企业在产业链里面有很多主导权和话语权。产业链上下游的小微企业失信并不单单是贷款没有还这么简单,而是会被从产业链中剔除,这种惩戒效应远远大于征信的价值。

由于产业链核心企业有足够的风险控制能力,大数据平台基于这个基础,做更加精细化的征信服务才有价值。

另外一个比较好的客户就是政府。不管是园区也好,还是各地政府也好,都在建大数据平台。大数据平台有很大一部分是偏信用这个方向的,尤其是发改委和央行牵头做了信用中国,在全国都在落地。

除了企业征信以外,第三个是保险科技。保险科技距离爆发还有一定时间,同时也取决于保险公司对于赔付数据的开放程度。刚才讲的比方说平安车险,现在把自己过往的历史数据开放出来给一家公司做赔付的模型。中国人寿也是把自己的历史数据开放出来给一家第三方公司做寿险的核赔模型。我们看到头部的保险公司在考虑构建自己核赔反欺诈引擎,这些头部公司把数据开放出来以后,以核赔为核心的市场才会真正起来。

财富科技需要很长的一个合规过程,尤其P2P备案通过之后,财富科技市场才会逐渐起来。