借钱也是会上瘾的。

一个人有一千块的时候,便会想要两千块、三千块。有一万块的时候,便想要五万块、十万块。

一开始,他们用钱来买化妆品、相机和MacBook,再后来,账户余额上的数字就能带来一种莫名的安全感,只要是少了一位数,就能让人坐卧不宁、寝食难安。

第一笔负债产生,大多数人还会忧心忡忡,他们想着也许辛苦几个月就能还上钱了,但他们又想要化妆品、相机和MacBook,便去借更多的钱,去另一家平台借钱还上现在的,再去第三家借钱还上第二家的。借的越多,便越是有恃无恐,越是理直气壮,越是深陷其中难以自拔。

只要借了钱,就要借下去,只要开始了,就不会结束。借不到钱,便有中介帮你借,平台疯狂放款,中介发家致富。

监管与整改背后,又是另一片繁荣。

1、一万滚到五万,借新还旧,还不上就去赌

“撸了七八个平台吧,最开始用蚂蚁花呗和京东白条,然后借网贷和现金贷还钱,就是借新还旧以贷养贷,利息养的越来越多,从一两万养到现在五万多。”范雨林(化名)说。

让范雨林喘不过气的不是五万块的负债,是越来越近的还款日和越来越少的授信。

让他睡觉的时候便不由自主去想离还款日还有几天,一睁眼又要想还能从哪借到钱。吃饭时想、上课时想,如履薄冰,如刀头舐血,从大四舔到毕业。

还款日是条生死线。

能再借到钱还上旧债,就还有希望,还能滚下去。没还上钱就是逾期,一旦逾期没有平台会再借钱给他。

“我不敢逾期,借钱的时候平台都查过我电话本和通话记录,逾期之后马上就爆通讯录,家人朋友就全知道我欠钱了。”范雨林说,他想过怎么去和家人坦白——也就是撒个谎,年少无知、误入歧途云云。

在很多个还款日前夕,他都会构思那些谎话的细节,不过最终他还是决定再碰碰运气。

在找到王博源(化名)之前,范雨林接触了一家杭州的助贷中介,他想一次借出来五万块钱把原来的欠款一并还上。在杭州等了一天,对方说复审没过,让他回家。

范雨林便来上海,找王博源试试。王博源便是现金贷中介,专门帮这样的人“撸口子”,他们把银行、现金贷、P2P、任何可以借到钱的地方成为“口子”。

范雨林不知道自己还能从哪些口子撸出钱,但王博源知道,他还知道哪些口子好撸、哪些口子难撸。

需要钱的人有多少?王博源也没算过,除了马云,人人都喜欢钱。没有信贷记录的人有多少?央行征信中心给出的答案是8亿人。

王博源不知道央行说的对不对,他只知道自己的办公室每天都有客户来,有欠了赌债的男人,有发不出工资的企业主和刚做了整形的年轻女性,还有因为各种各样原因染上钱瘾的人。

他们要钱,王博源就帮他们借,先撸难撸的、额度大的口子,再撸好撸的口子。P2P、现金贷、小贷公司一个个试,总能把钱借到。实在借不出钱来,王博源就告诉他们去借高利贷。

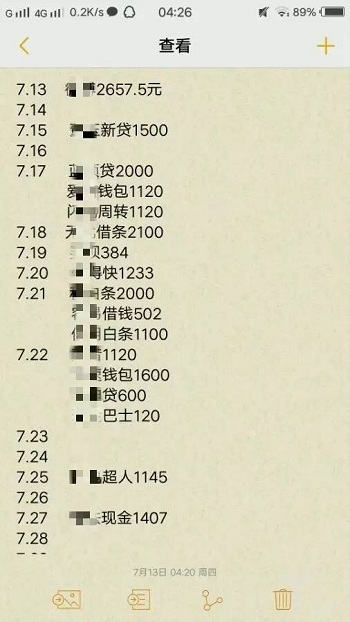

一位共债人记录的账单

有人来借钱,王博源就问几个有关工作、收入和社保的问题,就能判断出哪些口子可以给他撸。王博源只负责帮人借钱、收中介费。

问完问题,王博源就让客户填表,手机号、身份证、银行卡、紧急联系人——和现金贷平台的注册流程如出一辙。填完了表,王博源就拿着这些信息去注册,他对照着客户的资料,看看这样的资质能从哪借到钱,再去一个个借。

客户多少觉得王博源跟平台“有关系”,不然一样的操作怎么自己就过不了审?王博源说自己只是知道的平台多,他也没数过有多少,普通人能装几十个App顶天了,王博源有一两百个。

钱一到账,客户就得交中介费了,小额贷款要收5到10个点,大多都是支付宝直接转给王博源。算上平台的砍头息,客户拿到的钱没剩下多少。

王博源不怕这些人拿到钱就跑,他笃定这些人还要来找自己帮忙借钱。任他怎么发誓、允诺,瘾头上来了,钱还得继续借,中介费还得继续交。

他们最开始只是想分期买一台iPhone,只要一年、两年就能还完,他们也没想到自己想要的那么多,不要说一年、两年,半年都等不了。

最怕有的平台还完两期又能借钱,让人觉得大不了还3年、4年。有人还不上钱便去赌,赌输了再借钱。

“就像吸毒一样,来了第一口想来第二口,你觉得自己能还上,发现还不上的时候已经晚了。我特别理解那些打裸条的人,我要是女的,我也去打裸条。”范雨林说。

跳楼自杀的是少数,大多人无不是暗自允诺到麻木,接着在逾期线上苦苦挣扎,等待上岸。

倘若那些人还不上钱,惹上高额逾期罚息,或是被催收人给通讯录群发了短信,王博源并不关心。他又不是派出所、银监局,他只是个中介,也是希望。只要不逾期,他就能帮你把债滚下去。

“千万不能逾期,逾期就变黑户,什么口子都撸不了,我也帮不了了。”王博源说。

2、千家平台养十万中介,500块月息150有人抢着借

王博源的发家离不开几年前校园贷的崛起。当同龄人还在做校园代理的时候,王博源从百度贴吧和信用卡论坛发现了大生意。

有人抱怨平台的高额罚息,或是怒斥误导性的宣传,也不乏反省自责的人,言不由衷抑或发自内心的悔恨,但他们都需要钱,如饥似渴,非同小渴。都是收佣金,为什么不能自己收——王博源想着,便开始帮她们借钱。

客户里有从农村考出来的大学生,氪到爆肝的玩家,做外围的少女,有千奇百怪的理由,无一不是声色犬马纸醉金迷。借的多了,管他是非黑白,有钱就好。

“我们不是黑产,我们解决的是需求,你需要钱,我们帮你借。没有虚假信息,没有绕人家风控,没有钻人家漏洞。我们赚的就是信息不对等的钱。”王博源说。

没有生意的时候,王博源就去论坛上打广告,他们的广告简单粗暴——能借多少钱,多久放款,再加个二维码,总有人找上门来。也有同行冒充欠了债的大学生,一番倾诉之后贴上QQ群号,文案一下走心不少。

要钱的人多,中介也多了起来。王博源也不清楚到底有多少人、多少个团队在做中介。

“反正挺多的,单是上海肯定超过一百个,你去外面看看,摩拜单车上都有中介的广告。”王博源说。没有什么数据统计过这个影子群体的数量,一些媒体报道称,全国的现金贷中介可能超过10万。

校园贷的偃旗息鼓曾让他们沉寂过一段时间,但现金贷的接棒让蛋糕变得更大了。

风口到来时的蛮荒景象在这个行业又一次上演,有的平台只要提供芝麻信用分截图就能借到钱,或是靠着“爆通讯录”完成催收,甚至连App都没开发,直接在微信上就能申请到借款。在过去两年,类似的平台在全国大面积出现。

一些数据显示,目前小额现金贷平台已上千家,大多年利息高于100%,有些平台甚至高达500%,而整个行业规模大约在6000亿元到1万亿元之间。

线上平台的风控流程都大同小异,人脸识别、爬通讯录和通话记录,绑定银行卡,再根据数据库比对识别风险。有的平台接入芝麻信用,信用分越高,能借出来的钱越多。

比起玩技术的诈骗组织,王博源的手法要朴素很多——自己挨个撸一遍,再跟同行小范围分享分享资源,哪家额度大、哪家通过率高、哪些好撸哪些难撸都记下来。

他不懂、也不需要知道那些金融科技公司到底有什么科技,反正科技在这种布尔什维克式智慧面前不堪一击。

“有的平台直接从黑市买身份证和手机去刷库,看你有没有借过钱。要么看你手机注册过几个账户,还有必须是消费才能借钱,这种太变态了,我们一般不撸。”王博源说。

钱借的越多,资质就越差,授信额度也越低。能找到王博源的人大多都把十多个平台撸了个遍,黑的不能再黑,但大多情况下,王博源还是能从大口子上借出钱。

当然,越是容易借到钱的平台,期限便越短、利息也越高。一些平台折算后的年利率甚至超过200%、300%、500%。但利息越高,越是有人要奋不顾身,越是想一次借笔大额的补窟窿,越是深陷利息漩涡无法自拔。

债总有爆掉的时候,但在那之前,负债人一刻都不能停下来。

“想要钱的人比你想象的多得多,有平台500块钱借一个月,砍头息150,一样一大堆人跑去借。”王博源说,“还借不到钱也有办法,你iPhone给我,我给你2000块钱,这叫手机贷,你借不借?”

3、共债风险全靠猜,中介借机坐大

现金贷选择了一种与传统金融业相反的风控逻辑,也给共债者和中介们留出了生存空间——银行不会把钱借给品德高尚的穷光蛋,这些人在移动互联网时代变成了现金贷的客户。

“现金贷看重的是还款意愿,因为授信额度都很低,也就三五千块钱,只要你肯还钱,就算是问亲戚朋友借,也能还上。”一位不愿具名的现金贷从业者说,“这个行业的客群本身就是信用的底层,不能按传统金融业的逻辑去操作。”

欺诈组织是整个行业共同的敌人,一些欺诈组织会用可以插入8-64张SIM卡“猫池*”骗贷,与之伴随的则是所谓的“收卡”与“养卡”业务。

在长久的拉锯战中,实名认证和爬取通讯录成为了平台的标配,但这些手段只能确保把欺诈者挡在门外,却无法准确识别共债人群。

按照王博源的说法,只要没有逾期借款,平台就只能获取用户的注册信息,这些人究竟借了多少钱,平台不得而知。

“只能去猜,比如你注册了一般不可能不借钱,行业平均通过率30%,我就能算出来你大概借了多少笔,我再根据平均的额度算你总共有多少授信,差不多能得到一个模糊的数据。再根据我自己的风控标准确定是不是放款。”该从业者说。

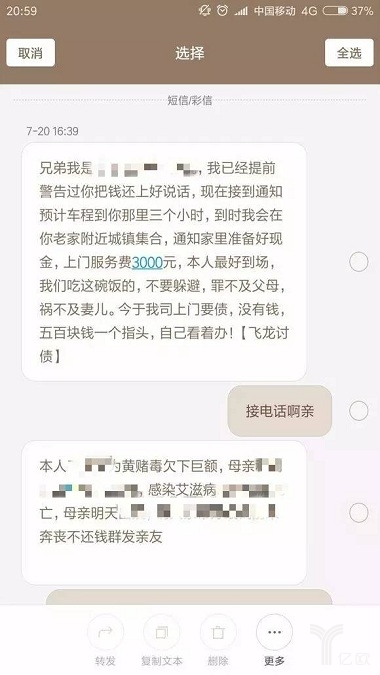

催收公司发给负债人的短信,缺乏技术能力的平台往往靠催收来完成风控

以用户行为为基础的弱身份识别手段同样能派上用场,有的平台会把登陆多个账户的手机标注为高风险用户,一个Wi-Fi环境下借款人数过多也会有欺诈的嫌疑。在一些平台的风控算法里,客户风险还会和手机电量扯上关系。

类似的弱身份识别手段取决于平台的大数据与技术能力,平台间的差距由此拉开,变成王博源手上的大口子与小口子。

“有些口子要是我们所有同行一起撸,平台肯定炸了。”王博源说。

事实上,平台与中介间往往保持着一种微妙的关系。他们默许这些中介带来的客户,哪怕风险很高。

“只要中介能帮客户把债务继续转下去,借别人的钱还了我的钱,于我而言就是利润。你还不上别人的钱,那是别人的坏账,关我屁事。”上述从业者说。

他相信少数需要短期规模扩张的平台会对中介持欢迎态度,甚至是主动合作,但这需要资金实力,并不是所有平台都玩得起。

之前,很多平台都曾倡议用数据共享的方式对抗共债者——大家把借款数据和黑名单上传到一个第三方平台,就像银行与央行正在做的那样,但这些设想最终只停留在倡议里。

“没人愿意把自己的数据拿出去,有的平台甚至是把自己的好用户传到黑名单里,一来以来这些人就只能在自己的平台上借钱。包括第三方征信的数据也不敢相信,我们老板一笔钱都没借过,征信数据上是黑户。”该从业者说。

数据博弈之下便是共债者和中介的狂欢之地。数据显示,至少在两家现金贷平台上有借贷记录的共债者比例超过60%,这些人的逾期风险是普通客户的3到4倍,多平台借贷的风险更加难以想象。

在平台与共债者中间敲骨吸髓的中介们率先成为了中产阶级,王博源形容在最疯狂的2015年,赚钱就像在捡钱一样,“几百万吧”、“利润高的不好意思说”。

“实际上共债也好、中介也好,在行业里都是少数,大部分人借现金贷还是急着用钱,也在按时还。剩下的少部分人本质上就是loser,控制不住欲望,管理不好财务,让他们的债务早点爆掉是最好的。”上述从业者说。

在这之前,自杀与裸条让少数事件变成了舆论焦点,最终传导到了监管政策上,相似的一幕也许会在现金贷行业再度上演。

“肯定会有监管,而且只能靠监管。行业自律是没用的。”他说。

4、转型、洗白与“智慧金融”

当下,监管层已经有所行动。

4月10日,中国银监会下发《关于银行业风险防控工作的指导意见》首次点名“现金贷”,要求做好相关业务的清理整顿工作。

四天后,P2P网络借贷风险专项整治工作领导小组办公室就向各省P2P网络借贷风险专项整治联合工作办公室下发《关于开展“现金贷”业务活动清理整顿工作的通知》。

这份通知还附上了一份排查名单,涉及429个APP、72个微信公号和117个网站,几乎涵盖了市面上所有涉及现金贷业务的平台。

到8月份,上海黄浦区在全国首次提出对现金贷利率封顶,要求不得超过36%。不得收取砍头息、服务费不能在本金中扣除。此外,整治办还重申P2P不得开展校园贷业务,否则不予备案。

“现金贷换算成年利率都很高,但是大部分期限很短,实际的利息绝对值不高。成本控制的非常好的平台,折算成年利率也得50%以上,行业平均就是100%左右,如果说所有收费不超过36%,大家都没法玩。”上述从业者说。

尽管还在征集意见阶段,但行业内都相信现金贷会像P2P那样出现清退与洗牌,缺乏风控实力的平台会被市场淘汰,而这威胁着中介群体安身立命的根本。

在监管来临之前,王博源已经先一步感受到了市场的变化。今年,他的业务量已经开始出现下滑。

如果说互联网教会了他什么东西,那一定是转型要快。他希望在现金贷山穷水尽之前,把重心挪到银行业务上。

“已经开始在做了,很多人去银行借钱,信贷员是不接待他的,都直接和我们合作,最晚第二天就能放款,我再从中介费里返一两个点给信贷员。“王博源说,“银行利息低,也不会暴力催收。”

银行贷款赚的更多,100万的贷款抽5个点也有五万块。放在现金贷,得是几个单子才能赚回来。

客户递交的材料并没有因为中介发生什么变化,只是收入和工作年限等指标会做一些“调整”,王博源则称其为“美化”。

客户借出钱来,王博源还是抽5%到10%的服务费,再拿出一部分给信贷员。信贷员也愿意和王博源合作,因为有额外收入拿,他们也想赚钱。

新的业务意味着王博源将要面对存在时间更长的金融掮客们,他开始频繁参加各种各样的行业交流会,重新积累自己的社会资源。当然,很多时候他也忍不住和别人交流撸口子的经验,借以回味那段被当作国王的时光。

他依然充满自信——反正都是借钱,就算现金贷没了,也有银行、小贷公司,或者别的什么地方。只要有人需要钱,他就不缺少客户。他太了解那些人了,他们需要钱,像止不住的渴。

“我们是完全合法合规运作的,只是助贷行业还没被写进法律里。”王博源说。他正在和几家中介同行策划一次行业峰会,以图为整个行业正名。按照他的说法,“自己不去遮遮掩掩,大家才能相信你是合法合规的”。

王博源打算给自己的行当取名为“智慧金融”。